Дела срещу застраховател при отказ да плати обезщетение

Делата срещу застраховател при отказ да плати обезщетение са често срещани в практиката. Отказите за изплащане на застрахователно обезщетение са масови и повсеместни на територията на цялата страна.

Това е проблем на българското застраховане, който дори принуди законодателят да извърши промени в ГПК, с които позволи делата срещу застрахователите да се водят на територията на цялата страна, а не само в гр. София, както беше до 2019 година включително.

Преди да се извършат промените Софийски районен съд и Софийски градски съд бяха буквално задръстени от дела срещу застрахователите, тъй като последните постановяваха откази за изплащане на парично застрахователно обезщетение, без да имат правно основание за това.

Към настоящия момент ситуацията остава непроменена и българските застрахователни компании отказват да изплащат обезщетения в изключително висок процент от застрахователните събития. Масово откази се срещат при автомобилното застраховане /Гражданска отговорност и Каско/, както и в здравното застраховане /застраховка живот и др./;

Практиката на кантората често наблюдава откази и при транспортното застраховане, ЧМР застраховки и други.

Разбира се, за тези откази има и причина. Откази се постановяват не защото действително има правно основание за това, а защото застрахователната култура на българския гражданин е ниска.

Само 3 от 10 застрахователни случая ще оспорят отказа на застрахователя да плати застрахователно обезщетение пред съда. Останалите 7 случая ще се доверят на "експертното" становище на избраната застрахователна компания и ще се доверят, че действително има причина за отказ.

По този начин на застрахователните компании им излиза драстично по-евтино. Тяхната политика е да рискуват да бъдат осъдени да заплатят законна лихва и съдебни разноски, отколкото да изплатят доброволно нужното обезщетение.

Иначе казано - неизплащането на обезщетение е най-прекият път за добра печалба на застрахователната компания.

Кога застрахователят може да постанови отказ за плащане на обезщетение?

Кодексът за застраховането буквално редуцира правото на застрахователя да откаже изплащане на обезщетение само в няколко хипотези:

- при умишлено причиняване на застрахователното събитие от лице, което има право да получи застрахователното обезщетение;

- при умишлено причиняване на застрахователното събитие от застраховащия с цел получаване на застрахователното обезщетение от друго лице;

- при неизпълнение на задължение по застрахователния договор от страна на застрахования, което е значително с оглед интереса на застрахователя, било е предвидено в закон или в застрахователния договор и е довело до възникване на застрахователното събитие;

- в други случаи, предвидени със закон.

Следва да се отбележи, че разпоредбата на чл. 108, ал. 1, т. 2 КЗ задължава застрахователя, тогава, когато реши да откаже плащане по претенция да направи това мотивирано.

От своя страна, разпоредбата на чл. 408, ал. 1 КЗ регламентира предпоставките, при наличието на които застрахователят може да откаже плащане на обезщетение.

Съвкупното тълкуване на двете законови задължения на застрахователя изискват в неговия мотивиран отказ ясно и точно да са посочени фактическите основания, които обосновават приложимостта на конкретната хипотеза, при която е допустимо отказване на плащане на обезщетение.

В масовия случай горепосочените правила не се спазват и застрахователите отказват плащане под предтекст "че не са налице основание за изплащане на застрахователно обезщетение" или че "настъпилото застрахователно събитие не представлява покрит риск съгласно Общите условия на полицата".

Всеки такъв подобен формален и бланкетен отказ е косвено отблъскване на отправената застрахователна претенция, а застрахованият изпраща "рекламации" и "жалби" срещу отказа с надеждата становището да бъде променено.

В 90 % от случаите това не дава необходимия резултат. По този начин застрахователните компании обезкуражават своите клиенти и те свикват с мисълта, че няма да им бъде платено.

Друг типичен прийом е да се посочи текст в общите условия, който може да се тълкува двузначно или разширително.

Тук следва да се отбележи, че подобно тълкуване на клаузи е абсолютно недобросъвестно и нарушава правилата на чл. 20 от Закона за задълженията и договорите. Следва да се вземе под внимание, че че при неяснота на подобна уговорка, същата следва да се тълкува в смисъл, ограничаващ правата на страната, която я е предложила и която цели да се ползва от нея.

Откази за изплащане на застрахователно обезщетение се изтъкват и при широкоизползваното от застрахователите понятие "груба небрежност".

В тези случаи застрахователят вменява вина у застрахования, че е проявил небрежност в такава степен, че сам е допуснал вредоносния резултат.

Напкрактика обаче застрахователите приравняват почти всички ситауции по имуществените застраховки на груба небрежност, като не вземат под внимание, че за да е налице такъв тип небрежност е налице е налице, когато не е положена грижата, която и най-небрежният би положил в подобна ситуация.

Разбирайте, че няма груба небрежност, когато сте изгубили контрол над автомобила или когато пред Вас превозното средство рязко е намалило своята скорост, вследствие на което е настъпило ПТП.

Не е груба небрежност и оставянето на документи в автомобила като голям и малък талон.

Горните хипотези са само примерни. Те са едни от най-често използваните от страна на компаниите, за да не изплатят застрахователно обезщетение.

Примерите не се изчерпват само с тях. Трябва да знаете, когато получите отказ от застраховател, задължително се консултирайте с адвокат по застрахователно право, който да разгледа цялата образувана щета и да Ви даде становище.

Ако отказът е формален, то за Вас ще остане само варианта да заведете дело срещу застрахователя поради отказ да изплати обезщетение.

Как минава дело срещу застраховател поради отказ да се изплати обезщетение.

Както споменахме по-горе делата срещу застраховател поради отказ последният да изплати застрахователно обезщетение не са рядкост, а напротив.

Съдебните зали са наситени с такива казуси, като ежедневно се гледат подобни дела срещу всички застрахователни компании. Смело можем да заявим, че застрахователите са един от най-срещаните ответници в съдебна зала при това без изключение.

Въпреки това- всяко дело си има своята специфика и следва да се подходи с внимание към съответните детайли, които да оборят неправомерността на постановения отказ.

Все пак, може да се обобщят определени правила или по-конкретно елементи, през които минава подобен съдебен процес.

По тези дела задължително трябва да се докаже наличие на валидно застрахователно правоотношение.

Стриктно изпълнение на задълженията на застрахования – заплащане на застрахователната премия и своевременното уведомяване на застрахователя при промяна на съществени обстоятелства, които са от значение за неговия интерес.

Следва да бъде доказано възникване на застрахователно събитие, както и че същото е покрит от застраховката риск. Тук отваряме голяма скоба: често застрахователят смело отрича наличие на покрит риск, а такъв е налице.

Освен валидна застраховка и настъпило застрахователно събитие в застрахования период – трябва да се докаже и размера на претърпените вреди. Това става чрез всички доказателствени средства, включително експертизи, разпити на свидетели, оценъчни становища и др.

Важно е да се отбележи, че застрахователите трябва да бъдат уведомявани в срок за всяко настъпило събитие, тоест към последните следва да има отправено уведомление или покана, която да ангажира нужното им техническо време за изготвяне на становище.

Това правило е регламентирано в Кодекса за застраховането и недоглеждането му би било основание за изгубване на делото пред съда.

В случай че с вашия адвокат претендирате неимуществени вреди – трябва да ангажирате и доказателствени средства за тяхното доказване. Това може да се психиатрични експертизи или конкретни свидетелски показания.

Трябва да знаете, че правото на иск срещу застраховател по имуществена застраховка се погасява в тригодишен давностен срок. Често застрахователите се възползват от този момент, заявявайки че изчакват приключване на разследване, досъдебно производство или друго обстоятелство в наказателно производство, което не е задължително за изплащане на застрахователно обезщетение.

Така например, за да се изплати обезщетение за откраднат автомобил, не е нужно да изчаквате приключване на наказателното преследване или прекратяване на производството от страна на прокуратурата.

Напълно е възможно, в случай че се доверите на Вашия застраховател, тригодишния период да изтече. Особено когато се касае за разкриване на престъпление, свързано със застрахователното събитие.

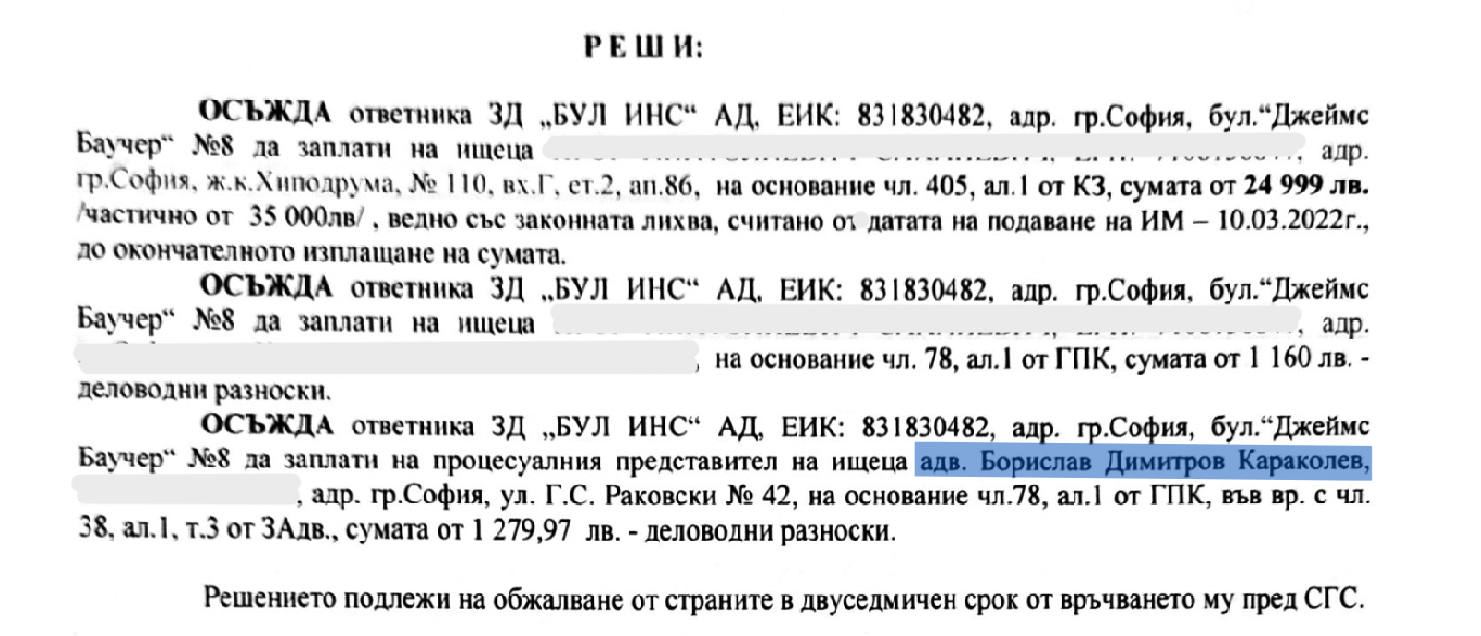

Делата срещу застрахователите се развиват в период от 8 месеца до година и половина, като накрая те биват осъждани да Ви заплатят и законната лихва, както и съдебните разноски.

Как можем да бъдем полезни по дело срещу застраховател?

Адвокатската ни кантора е специализирана в застрахователно право и имаме изключително богата практика и опит в застрахователния отрасъл.

Разполагаме с разнообразна практика, свързана със застрахователни казуси по имуществени и професионални застраховки, застраховки "живот" и транспортни застраховки.

Кантората ни води такива дела на територията на цялата страна, като сме имали успешно проведени дела почти във всички големи областни градове – Варна, Пловдив, Бургас, Кърджали, Стара Загора, Плевен, Ямбол и др.

Поради подсъдността на делата и тяхната специфика указваме правно съдействие навсякъде в провинцията, като успешно сме защитавали наши клиенти в Гоце Делчев, Момчиловград, Берковица и др.;

През годините сме натрупали директни контакти с големите застрахователни компании и техните юристи, а в някои случаи успешно успяваме да постигнем изгодни споразумения за нашите клиенти, без да се стига до съдебен процес.

Ние знаем как да подходим във всяка една ситуация спрямо конкретното застрахователно събитие, без значение дали ще бъде ПТП, извършена кражба, пожар, наводнение и т.н.;

Участвали сме в редица ключови за българското застраховане казуси като катастрофата на тунела "Витиня", влаковия инцидент в село Хитрино, фалита на застрахователна компания "Олимпик" и др;

Кантората ни е известна с рекордно големите обезщетения, които успява да постигне в съдебните процеси, в които взима участие, като с голяма точност преценяме къде е лимитът на горната граница на евентуалното обезщетение за неимуществени вреди.

Без значение дали претендираното застрахователно обезщетение е голямо или неговият размер е незначително малък – ние ще направим всичко възможно да го получите, като ще ползвате ресурса на целия ни екип, специализиран в застраховането, включително вещи лица /автотехници, лекари, психиатри и др./

Обръщайки се към нас за съдействие по дело срещу застраховател, ние ще прегледаме застрахователната полица и отношенията, които са се развили по случай конкретната щета.

Ние ще ви предоставим адекватно и аргументирано становище без напразни надежди, като ако преценим, че нямате шанс за успех по делото – ще бъдете посъветвани в тази насока.

Все пак – защитата на Вашите интереси са наш приоритет.